La paire EUR/USD a enregistré de légers gains jeudi avant la réunion de la Réserve fédérale. Comme d'habitude, il est encore nécessaire d'analyser les mouvements qui suivent la réunion de la Fed. Au moins 24 heures doivent s'écouler après un événement fondamental important pour tirer des conclusions sur ses résultats et la réaction du marché. Rappelons que mercredi soir, le marché a réagi vivement aux résultats préliminaires des élections américaines, et les mouvements qui ont suivi tout au long de la journée ont été chaotiques et difficiles à analyser. Le marché réagit émotionnellement durant de telles périodes, ce qui entraîne des mouvements très erratiques et complexes.

En examinant la situation globale actuelle, le dollar reste dans une position forte. Même si nous assistons à des baisses à court terme, les traders ne doivent pas être induits en erreur. Un coup d'œil aux cadres temporels quotidiens ou hebdomadaires montre que le dollar a d'excellentes perspectives de croissance. Comme nous l'avons répété, il existe de nombreuses raisons pour lesquelles le dollar devrait augmenter à moyen terme. L'élection de Donald Trump comme Président des États-Unis ne modifie pas cette perspective, du moins pour l'année suivante.

Il est essentiel de noter que même si Trump introduit de nouvelles guerres commerciales, prend des décisions retentissantes et se comporte comme à son habitude, il faudra un temps considérable pour que ses initiatives soient mises en œuvre et produisent des effets. Le dollar reste sous-évalué, et le marché continue de rééquilibrer la paire EUR/USD après deux années d'assouplissement de la politique monétaire de la Réserve fédérale.

Les décisions actuelles de la Fed concernant la politique monétaire sont presque sans importance. Le marché a déjà intégré presque tout le cycle de baisse des taux. Le seul déclencheur significatif pour le dollar serait un changement de trajectoire des taux d'intérêt. Par exemple, si l'inflation aux États-Unis augmente rapidement, obligeant la Fed à suspendre les baisses de taux pendant une période prolongée, le marché réagirait par d'autres achats de dollars, puisque son scénario accommodant prendra beaucoup plus de temps à se concrétiser. À l'inverse, si la Fed commence à baisser les taux plus agressivement que prévu (par exemple, de 0,5 % par réunion), le dollar pourrait s'affaiblir car un tel scénario accommodant n'a pas été intégré. Cependant, le dollar reste généralement survendu, et la tendance mondiale est baissière pour l'EUR/USD. Par conséquent, une baisse au niveau de 1,06 est l'attente minimale. Une baisse à 1,0435 est l'objectif pour les 1 à 3 prochains mois. Une chute au niveau de 1,02 est hautement probable. La parité reste un objectif réaliste.

Il est crucial de se rappeler que le contexte fondamental peut changer, nécessitant des ajustements des objectifs de mouvement et de la direction stratégique. Cependant, tout au long de 2024, les fondamentaux n'ont jamais changé suffisamment pour abandonner cette stratégie. Le prix peut tenter une autre correction au cours des une ou deux prochaines semaines, mais nous nous attendons finalement à une baisse.

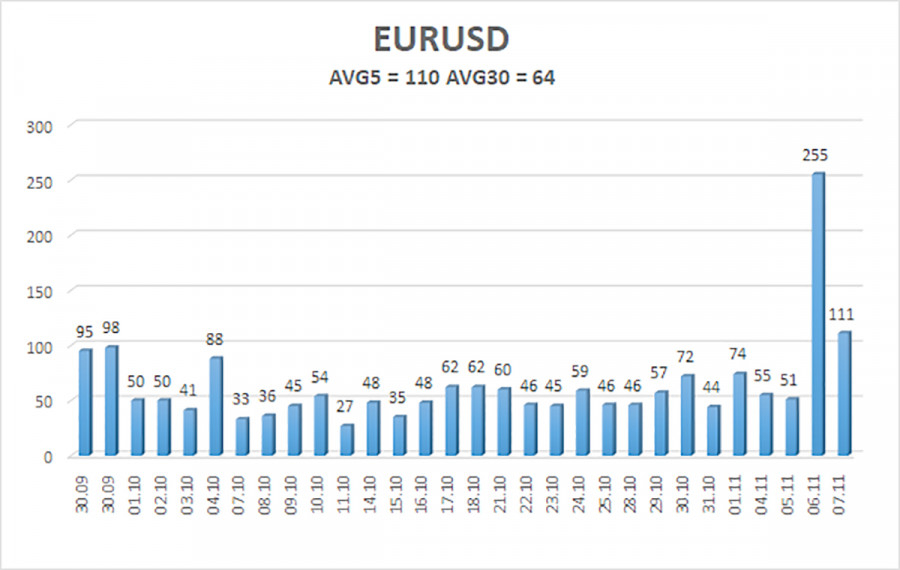

La volatilité moyenne de la paire de devises euro/dollar au cours des cinq derniers jours de bourse au 8 novembre est de 110 pips, caractérisée comme "élevée". Nous nous attendons à ce que la paire évolue entre 1,0681 et 1,0901 vendredi. Le canal de régression linéaire supérieur est orienté à la baisse ; la tendance globale à la baisse est toujours intacte. L'indicateur CCI est entré dans la zone de survente, prévenant du début d'une nouvelle phase de correction.

Niveaux de support les plus proches :

- S1 : 1,0742

- S2 : 1,0681

- S3 : 1,0620

Niveaux de résistance les plus proches :

- R1 : 1,0803

- R2 : 1,0864

- R3 : 1,0925

Recommandations de trading :

La paire EUR/USD a repris sa tendance baissière mais a amorcé une nouvelle vague corrective. Au cours des dernières semaines, nous avons prévu de nouvelles baisses de l'euro à moyen terme et continuons de soutenir la tendance baissière. Il y a une possibilité que le marché ait déjà pris en compte la majorité ou presque la totalité des futures réductions de taux de la Fed. Si tel est le cas, le dollar n'a plus de raisons de chuter, bien qu'il y en ait eu peu auparavant. Les positions courtes peuvent encore être envisagées avec pour objectifs 1,0681 et 1,0620 si le prix reste en dessous de la moyenne mobile. Si vous effectuez un trading selon une approche purement technique, les positions longues peuvent être envisagées si le prix se consolide au-dessus de la moyenne mobile avec des objectifs à 1,0901 et 1,0925.

Explication des illustrations :

Les canaux de régression linéaire aident à déterminer la tendance actuelle. Si les deux canaux sont alignés, cela indique une forte tendance.

La ligne de moyenne mobile (paramètres : 20,0, lissé) définit la tendance à court terme et guide la direction des transactions.

Les niveaux de Murray agissent comme des niveaux cibles pour les mouvements et les corrections.

Les niveaux de volatilité (lignes rouges) représentent la fourchette de prix probable pour la paire dans les prochaines 24 heures en fonction des lectures actuelles de volatilité.

Indicateur CCI : s'il entre dans la région de survente (en dessous de -250) ou de surachat (au-dessus de +250), il signale un retournement de tendance imminent dans la direction opposée.