ฤดูกาลรายงานในอเมริกาธุรกิจจบลงแล้ว ตลาดได้รับความประทับใจจากการที่ตลาดหลักทรัพย์มีสภาวะที่ดีพอในไตรมาสแรก แม้ว่าอัตราเงินเฟ้อจะเพิ่มขึ้นและธนาคารจะเข้าสู่ขั้นตอนการล้มละลายเบาๆ

ส่วนหนึ่งของเหตุผลอยู่ที่ผู้บริโภคในอเมริกายังคงมีความกระตือรือร้นในการสนับสนุนการตลาด และความเชื่อในระบบธนาคารเพียงแค่เปลี่ยนทิศทางการฝากเงินไปยังธนาคารขนาดใหญ่ และเพียงบางส่วนเท่านั้น - ไปยังภูมิภาคอื่น ๆ หรือสินทรัพย์ชนิดอื่น

จากนั้นเราได้รับข้อมูลที่ดีในตลาดแรงงาน ซึ่งอีกครั้งเป็นการสนับสนุนให้กับผู้ลงทุน แต่เสียอย่างไรก็ตาม มันยังเสริมความเชื่อของผู้ลงทุนในว่า ธนาคารสำรองแห่งชาติจะเปลี่ยนนโยบายของตนเร็ว ๆ นี้โดยเริ่มต้นด้วยการลดอัตราดอกเบี้ย ความเชื่อนี้เข้มแข็งขึ้นในผู้ซื้อขายตั้งแต่เดือนมีนาคม และต่อมาเพิ่มขึ้นเรื่อย ๆ ด้วยความไม่สอดคล้องของสัญญาณต่าง ๆ - ตั้งแต่อัตราเงินเฟ้อจนถึงข้อมูลตลาดแรงงาน

คาบเพื่อนชาวโพนี่ของความคาดหวังตลาด

ในขณะนี้ สินค้าฟิวเจอร์บนหนี้สัญญาณรัฐบาลประเมินความเป็นไปได้ที่เราจะเห็นฉากห้าการลดอัตราดอกเบี้ยต่อเนื่องในช่วงเดือนที่เหลือของปีนี้ ประมาณ 25 คะแนนพื้นฐานทุกครั้ง และแน่นอนว่ามีตัวชี้วัดอื่น ๆ อีกมากมาย แม้ว่าตลาดที่มีความเป็น Likvid มากขึ้นก็ยังมีความเชื่อเดียวกัน

ทุกสิ่งทั้งหมดนี้เกิดขึ้นในขณะที่มีข่าวสารที่ตรงข้ามกันอยู่เสมอ ในสัปดาห์ที่ผ่านมา ฟีดเดอรัลริเซอร์เซิร์ฟได้เพิ่มอัตราดอกเบี้ยอีกครั้ง แต่ข่าวสารนี้เหมือนผ่านไปโดยไม่ได้สร้างผลกระทบต่อตลาด ดังนั้นหากเรามองไปที่ระดับความคาดหวัง เราจะพบว่ามีความแตกต่างกันมากที่สุดในรอบปัจจุบัน หากระดับเงินกู้ตัวแทนรัฐบาลปัจจุบันมีมากกว่า 5% ความคาดหวังในระดับเงินกู้ตัวแทนรัฐบาลในช่วงต้นปีหน้าไม่ได้ถึง 4% ดังนั้นจะต้องมีการลดอัตราดอกเบี้ยประมาณ 6 ครั้ง ลดลง 0.25% เพื่อให้ได้ระดับความคาดหวัง แต่เป็นไปได้หรือไม่? ในความเห็นของฉัน มันเป็นไปได้เท่ากับการบินไปยังดาวอังคารในปีนี้

แต่ตลาดยังคงมั่นคงในการประเมินของตน

บางส่วนของนักเทรดมีความมั่นใจอย่างมากในแนวคิดที่การเงินอาจจะถูกควบคุมได้อย่างรวดเร็ว แต่จริงๆ แล้วนี่เป็นพื้นฐานสำหรับการเปลี่ยนแปลงนโยบายอัตราดอกเบี้ย ทุกคนเข้าใจว่าสิ่งนี้เป็นไปได้หรือไม่?

หากเรามองไปที่ระดับความไม่เสียเงินทุนในการเงินในระยะเวลาสองปีซึ่งสามารถได้รับจากความแตกต่างระหว่างหุ้นกู้ที่ป้องกันตัวเองจากการเงินและหุ้นกู้ที่มีรายได้คงที่ เราจะพบว่า ในครึ่งแรกของปี 2025 อัตราเงินเฟ้อจะกลับมาสู่ระดับ "ปกติ" ที่ 2%

นี่เป็นตัวชี้วัดทางเทคนิคเท่านั้น แต่ปัญหาอยู่ที่เดียวกับการวิเคราะห์ตลาดทั้งหมด - มันพึงพากับความเข้าใจที่มีอยู่แล้ว ในความเป็นจริงระดับของการกำไรที่ไม่เสียเป็นไปได้ว่าจะผิดพลาด โดยเฉพาะอย่างยิ่งเมื่อพิจารณาถึงเศรษฐกิจหลังโรคระบาด และหากเราพิจารณาถึงว่าเส้นโครงการตอบแทนตามตราบลูกค้าของตอนนี้ถูกพลิกกลับอย่างลึกซึ้ง ตัวชี้วัดทางเทคนิคนี้ก็ไม่ได้ดูเหมือนจะเป็นตัวชี้วัดที่เชื่อถือได้อีกต่อไป

เพื่อให้เห็นภาพชัดเจนขึ้น คุณสามารถดูข้อมูลเกี่ยวกับระดับการกำไรที่ไม่เสียของสองปีก่อนหน้านี้ (ประมาณเดือนเมษายน-พฤษภาคม 2021) ดังนั้นจุดสูงสุดของอินเฟเชียลที่เกิน 9% นั้นเกิดขึ้นเมื่อเวลานั้น ซึ่งระดับการกำไรที่ไม่เสียของสองปีก่อนหน้านี้ก็บอกว่าเราจะได้รับการลดลงของราคาสินค้า

หากคุณต้องการ ตัวชี้วัดการกำไรที่ไม่เสียนี้เป็นตัวชี้วัดทางเทคนิคที่เป็นเรื่องขัดสน โดยเฉพาะอย่างยิ่งเมื่อมันสะท้อนพฤติกรรมของผู้ซื้อตราบเท่าที่มันถูกสร้างขึ้น นั่นคือมันดีในการแสดงแนวโน้มปัจจุบัน แต่ไม่เป็นประโยชน์ในการพยากรณ์ในตลาดที่ไม่เคลื่อนไหว

สิ่งสำคัญที่ Covid-19 ได้สอนเราคือการผิดพลาดในการทำนายเป็นเรื่องง่ายมาก ฉันอยากเพิ่มเติมว่าเรื่องนี้ยิ่งง่ายขึ้นในช่วงเวลาที่สภาพคล่องของเงินสดไม่เพียงพอ และโดยพิจารณาจากความเป็นจริงที่คลื่นกระสุนจากการระบาดของโรคระบาดยังคงเคลื่อนไหวในระบบ (ซึ่งฉันหมายถึงประเทศจีนเป็นอันดับแรก) ดูเหมือนว่าจะเป็นเรื่องแปลกที่จะพนันว่าในอีกสองปีเศรษฐกิจจะฟื้นตัวจากฝุ่นโคโรนาได้อย่างสมบูรณ์แบบ โดยเภทของการเดิมพันนี้ยิ่งเป็นไปได้ยากขึ้นเมื่อความขัดแย้งระหว่างประเทศอุกฉกรรจ์และรัสเซียยังคงยืดเวลาออกไป

การจ้างงานและรายได้ - เรามองไปที่ไหน?

ยิ่งยากขึ้นอีกทีที่จะคาดการณ์การเปลี่ยนแปลงของตลาดแรงงานในเดือนเมษายนปัจจุบัน มาดูที่อัตราส่วนของคนที่ทำงานอยู่ในช่วงอายุ 25-54 ปี ตั้งแต่สงครามโลกครั้งที่สองเมื่อผู้หญิงในประเทศที่พัฒนาแรงงานเริ่มทำงาน อัตราส่วนนี้เพิ่มขึ้นอย่างต่อเนื่อง แต่เพียงแต่เพิ่มขึ้นเท่านั้น การเคลื่อนไหวทางสังคมที่ยิ่งใหญ่นี้ทำงานเพื่อส่งเสริมความเจริญของครัวเรือน โดยส่วนใหญ่จะสิ้นสุดลงในช่วงต้นปี 1990 และมีการเสริมสร้างอย่างมากขึ้นด้วยการจ้างงานเด็กเยาวชนทั้งสองเพศ ดังนั้นตั้งแต่ปี 1990 อัตราส่วนนี้เพียงแค่เพิ่มขึ้นครั้งเดียวเท่านั้นในช่วงต้นปี 2000 ที่เป็นช่วงวิกฤติดอทคอม ในปัจจุบันประชากรในช่วงอายุที่สามารถทำงานได้มีงานทำอยู่ประมาณ 80% และนี่เป็นสูงสุดอย่างแน่นอน หากไม่นับว่าเป็นช่วงวิกฤติในปี 2000

ต่อไปนี้ ตรรกะเป็นเรื่องง่าย หากเรามีจุดสูงสุดจริง ๆ นั่นหมายความว่าเราได้ถึงจุดสูงสุดแล้ว ในความเป็นจริง ที่นี่ ฟีดีซีได้ดำเนินการตามภารกิจของตนเองอย่างสมบูรณ์แบบ อย่างไรก็ตาม อัตราเงินเฟ้อยังคงสูงอยู่ และนี่คือ "เล็กน้อยที่น่ารำคาญ" เพราะว่านั่นหมายความว่าดอลลาร์ถูกลดมูลค่าจนเกินไป ไม่สามารถให้ชีวิตระดับเดิมกับรายได้เดิมได้อีกต่อไป พวกเขาต้องหาเงินได้มากขึ้นอย่างน้อย 10% เพื่อให้ได้ระดับชีวิตเดิมของปีก่อนหน้านี้ และเรากำลังพูดถึงปีหลังโรคระบาดที่เรียบง่ายพอสมควร ในเปรียบเทียบกับปี 2015 ความแตกต่างจะมากขึ้น

ในความเป็นจริง การลดอัตราเงินเฟ้อโดยไม่มีการลดอัตราเงินเฟ้ออย่างมั่นคงเป็นการขัดขวางกับการที่ชาวอเมริกันจะได้รับเงินเดือนมากขึ้น หากดูในรากของปัญหา ดอลลาร์ถูกลดมูลค่า ลดมากเกินไป จนกระทั่งอัตราเงินเฟ้อ 6% ก็ยังไม่สามารถควบคุมอัตราเงินเฟ้อได้ในระดับเดียวกัน ราคาจริงของมันต้องลดลงอีก และเงินเดือนต้องเพิ่มขึ้นตามไปด้วย เพื่อให้อัตราเงินเฟ้อไม่ต่อสู้กับการกำหนดราคา

แต่เมื่อตลาดแรงงานมีผลต่ออินเฟลชั่นโดยเพิ่มค่าจ้าง นั่นยังก่อให้เกิดความดันต่อค่าใช้จ่ายของบริษัทและต้นทุนการผลิตพร้อมกับเพิ่มขึ้นของอัตราการต้องการ ดังนั้น ค่าจ้างต่อชั่วโมงเฉลี่ยเพิ่มขึ้นเกือบ 0.5% เมื่อเปรียบเทียบกับเดือนก่อนหน้าในเดือนเมษายน ซึ่งอยู่บนขอบเขตปกติ ใช่ ยังไม่เป็นเวลาที่จะต้องกังวลเกี่ยวกับการหมุนเวียนราคาเอง แต่กลับพบว่า การจ้างงานไม่เพียงพอสำหรับประชากรสูงสุด สำคัญกว่านั้นคือระดับรายได้จริงของพวกเขา และตอนนี้ ฟีดเดอรัลริเซอร์ซิ่งเป็นปัญหา

ตอนนี้ตลาดกำลังคอยการเผยแพร่ข้อมูลเดือนเมษายนซึ่งจะเกิดขึ้นในวันพุธ แต่นักวิเคราะห์ทั้งจาก Bloomberg และจากผู้ควบคุมการเงินได้มีแนวโน้มที่จะมีความเสี่ยงสูงในการเป็นไปได้ของตัวชี้วัดอินเฟลชั่น ตัวชี้วัดเฉพาะของราคาผู้บริโภคเดือนเมษายนมีค่าเท่ากับเดือนก่อนหน้าประมาณ 5% สูงสุดที่ตัวชี้วัดนี้สามารถทำได้คือ การเก็บอัตราดอกเบี้ยในระดับเดิมโดยไม่มีการเพิ่มขึ้นต่อไป และโดยไม่มีการเพิ่มขึ้นนี้ จะเป็นไปไม่ได้ที่จะได้รับอัตราดอกเบี้ยที่ตลาดคาดหวัง

ความตั้งใจของผู้ลงทุน

แต่จากที่มาของความมั่นใจที่แน่นหนาในการลดอัตราดอกเบี้ยอย่างรวดเร็วนี้มาจากไหน?

เราควรพิจารณาว่าการจ้างงานเป็นตัวบ่งชี้ที่ล่าช้า เนื่องจากผู้ว่าจ้างมองการลดจ้างเป็นมาตรการสุดท้าย นอกจากนี้ มีตัวบ่งชี้ตลาดที่เป็นไปได้ว่าเราจะเผชิญกับการตกต่ำของเศรษฐกิจอย่างสมบูรณ์แบบในไม่ช้า - ระดับของการถดถอยเล็กน้อยหรือหนักขึ้นอยู่กับสถานการณ์ ตัวบ่งชี้เหล่านี้รวมถึงเส้นโค้งผลตอบแทนหนี้สัญญาณของรัฐบาล (ยังคงเอียงมาก) ตัวบ่งชี้เศรษฐกิจที่ชี้นำ ซึ่งชี้ให้เห็นถึงด้านล่าง และการสำรวจผู้จัดการซื้อ ISM ทั้งหมด ตัวบ่งชี้เหล่านี้เป็นสีแดง สัญญาณว่าเราอยู่ในสภาวะของการถดถอยเศรษฐกิจมาเกือบหกเดือนแล้ว ราคาสินค้าดิบ โดยเฉพาะน้ำมัน ลดลงซึ่งเป็นสัญญาณว่าไม่มีความต้องการจากตลาดโลก การเตรียมตัวเพื่อเผชิญกับการถดถอยในเร็วๆนี้เป็นสิ่งที่มีเหตุผลมากที่สุด

ที่นี่เราต้องสงสัยอีกคำถามหนึ่ง ว่าการถดถอยจะเป็นการเพิ่มขึ้นของราคาด้วยหรือไม่ - ที่เรียกว่า "การหยุดชะงัก" หรือราคาจะหยุดเพิ่มขึ้นเหมือนกับเชื้อรา?

หากเราคาดการณ์ว่าเศรษฐกิจจะหยุดชะงัก ธนาคารแห่งสหรัฐฯจะไม่สามารถเพิ่มหรือลดอัตราดอกเบี้ยหลักได้ เนื่องจากการล้มละลายของธุรกิจทั้งหมดจะทำให้เศรษฐกิจเหนื่อยล้าในเวลาไม่กี่เดือน

อย่างไรก็ตามหากเราสามารถควบคุมอินเฟลชั่นได้ แนวโน้มจะตรงข้ามกัน: นโยบายเงินกู้-เงินสดที่อ่อนโยนที่สุดเพื่อสนับสนุนเศรษฐกิจ

ฉันคิดว่าอาจจะเป็นแบบเฉลี่ย: ในกรณีที่เศรษฐกิจลดลงอย่างมีสมดุลและมีการเพิ่มอัตราเงินเฟ้ออย่างมีนัยสำคัญ เราจะได้รับการลดลงจากฟีดีซีภายในปีนี้ แต่ในกรณีไหนที่ฟีดีซีสามารถลดอัตราดอกเบี้ยอย่างน้อย 5 เท่าในระยะเวลา 6 การประชุมต่อไป? ไม่มีฉากสำหรับการพัฒนาเหตุการณ์เช่นนี้นอกจากการฟื้นตัวของเศรษฐกิจที่สมบูรณ์แบบและรวดเร็ว

น่าสนใจว่าความคิดเห็นของฟีดีซีเองจริงๆ มีความหมายมากกว่าความคิดเห็นของสำนักงานการวิจัยเศรษฐกิจแห่งชาติ - หน่วยงานที่ได้รับมอบหมายให้กำหนดว่าเมื่อเกิดการลดลงของเศรษฐกิจ แต่ในส่วนใหญ่ NBER - การเบรกเกอร์ขนาดใหญ่ - และมักประกาศเกี่ยวกับการลดลงเศรษฐกิจเมื่อหลายเดือนหลังจากเริ่มต้น แต่เราสามารถเรียกดูข้อมูลที่ NBER ใช้ในการคำนวณของตนและดูตัวเลขได้

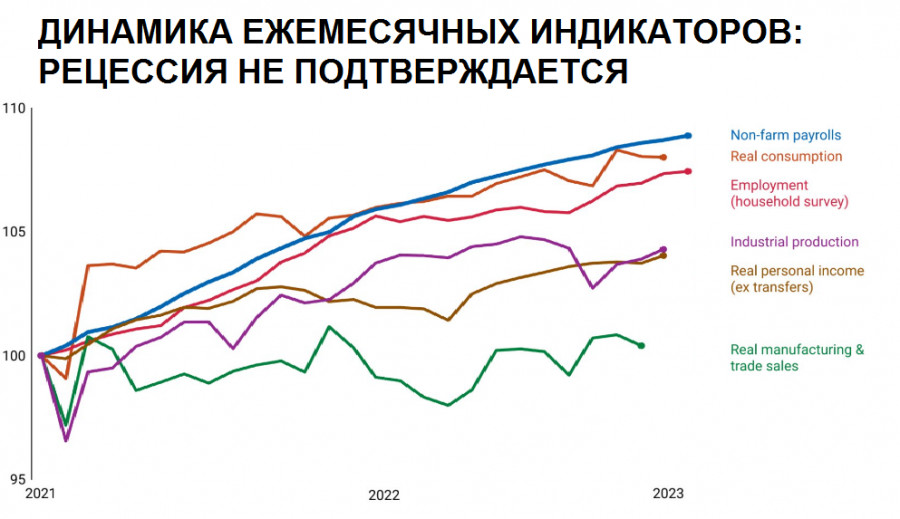

ดังนั้น ดูเหมือนว่าไม่จำเป็นต้องมีการลดลงของเศรษฐกิจเลย เนื่องจากตลาดแรงงานและความต้องการของผู้บริโภคแข็งแกร่ง

การวิเคราะห์เทคนิคบางส่วนและตัวบ่งชี้อื่น ๆ ล้มเหลวเนื่องจากปัจจัยโควิด 19 บางอย่าง ไม่ว่าเราจะพยายามเร่งรีบให้สิ้นสุดยุคการระบาดของโรคโควิด ระบบยังไม่ได้ย่อยยับมากพอเพื่อรับมือกับวิกฤตหลังโควิด ทุกเงินดอลลาร์ที่พิมพ์เพิ่มขึ้นในทุกกรณีจะต้องลดราคาของมัน ไม่มีทางหลีกเลี่ยงกฎเรียบง่ายนี้ และในขณะที่ดอลลาร์ยังไม่ถูกลดราคา อินเฟเลชันจะกดขับเศรษฐกิจ และปัญหานี้ไม่ได้เกี่ยวข้องเพียงแค่สหรัฐอเมริกาเท่านั้น แต่ยังเกี่ยวข้องกับยุโรป ถึงแม้จะน้อยกว่า และปัญหาไม่ได้อยู่ที่เงินเพิ่มเติมเท่าไหร่ แต่อยู่ที่ความยากลำบากของการพิจารณาว่าเงินเหล่านี้จะไหลไปที่ไหน หากสหรัฐอเมริกาสามารถโอนภาระของการเศรษฐกิจลงในประเทศต่อไปได้เช่นเดียวกับที่เคยทำในช่วงเวลาก่อนหน้านี้ การเศรษฐกิจจะไม่ได้รับผลกระทบมากนัก และเราจะหลีกเลี่ยงความกลัวอย่างง่ายดาย แต่จะมีหลายประเทศที่พบปัญหาในการชำระหนี้สาธารณะอย่างมาก

อย่างไรก็ตาม หากเงินว่างๆ ในปัจจุบันไหลไปยังยุโรปและเอเชียอย่างกว้างขวาง ตัวเลือกนี้อาจไม่เป็นไปตามที่คาดไว้ โดยเฉพาะหากรัฐบาลไม่ตกลงกันเกี่ยวกับขีดจำกัดหนี้สาธารณะอีกครั้ง ในกรณีนี้วิกฤติจะเป็นที่ตั้งของมัน แต่มีความรุนแรงมากกว่านั้น

ในสถานการณ์นี้นักลงทุนควรทำอย่างไร? คุณสมบัติที่ยอดเยี่ยมของการลงทุนคือคุณสามารถป้องกันความเสี่ยงของคุณได้ หากการพยากรณ์ที่แย่ลงเกี่ยวกับการถดถอยเป็นจริง คุณอาจต้องการออกจากตลาดหุ้นของสหรัฐอเมริกาหรือเปลี่ยนความชื่นชอบไปยังส่วนของสกุลเงินดิจิตอล แต่หากคุณพึงพอใจกับผลตอบแทนของบริษัทในไตรมาสแรก คุณจะคาดหวังว่าหุ้นจะเหนียวนำหน้าตัวแทนหนี้สัญญาณและจะซื้อหุ้นของบริษัทในสหรัฐอเมริกาอีกด้วยความสุข และหากคุณไม่มั่นใจ คุณจะเลือกการแยกพอร์ต

สิ่งสำคัญที่ต้องเข้าใจคือไม่ใช่คุณเท่านั้นที่รู้สึกไม่มั่นใจ - กองทุนลงทุนขนาดใหญ่ที่มีทีมวิเคราะห์เต็มรูปแบบก็รู้สึกเช่นเดียวกัน และถึงแม้ว่าตั้งแต่ 10 ปีที่ผ่านมา หุ้นสามารถซื้อขายได้ในช่วงกว้าง ๆ แต่ปริมาณการป้องกันความเสี่ยงก็เพิ่มขึ้นอย่างต่อเนื่อง

ในความเป็นจริง ความมั่นใจในการเปลี่ยนแปลงของธนาคารแห่งสหรัฐฯในปัจจุบันมีความแข็งแกร่งมากพอที่จะเกิดความเสี่ยงที่สูงขึ้น แต่ควรหลีกเลี่ยงการตั้งตำแหน่งอย่างสุดขีดในทิศทางใด ๆ ในปีที่ไม่มีความสงบนี้

เหตุการณ์ทางการเงินของธนาคาร

ในเรื่องราวทั้งหมดนี้เราไม่ควรลืมถึงวิกฤตการเงินของธนาคารในภูมิภาคของสหรัฐฯ คำถามคืออันตรายที่จะเกิดขึ้นเมื่อสถานการณ์นี้เกิดซ้ำและเพิ่มขึ้นอย่างไร?

หากไม่ตกอยู่ในการสรุปกับจุดสูงสุดของวิกฤตการเงินในอดีต ตัวเลขสามารถบอกให้เรารู้ว่าอะไร?

ราคาหุ้นของธนาคารลดลง แต่ผู้ถือหุ้นของสถาบันที่ล้มละลายได้รับความพอใจ ไม่มีการปะทุของตลาด ตลาดมีความสงบมากที่สุด ฟีดเดอร์แอลเอสได้เพิ่มอัตราดอกเบี้ยสองครั้งตั้งแต่ SVB Financial Group ปิดตัวไป แต่ด้วยโปรแกรมการให้สินเชื่อด่วนของธนาคาร ไม่มีผลเสียใดๆเกิดขึ้น

อาจจะเป็นวิกฤติสำหรับผู้ถือหุ้นของธนาคาร แต่ไม่ได้เป็นวิกฤติทั่วไป วอร์เรน บัฟเฟตอธิบายสถานการณ์นี้ได้ดีที่สุดว่า ไม่มีใครอยากเป็นคนที่บอกชาวอเมริกันว่าเงินฝากของพวกเขามีการประกันเพียงจำกัดเท่านั้น นั่นจะทำลายโลกธนาคาร และเขาก็ถูกต้อง

การทำลายเงินฝากจะเป็นภัยพิบัติมากขนาดนั้น ไม่มีนักการเมืองที่มีสติประสงค์จะยอมรับสิ่งนี้

แต่การไม่มีภัยพิบัติยังไม่เท่ากับมีเงินปันผล และไม่มีใครในนักลงทุนต้องการเกี่ยวข้องกับระบบธนาคาร บัฟเฟตเองในช่วงวิกฤติปี 2008 ให้เงินกับระบบธนาคารอย่างหนัก แต่ในครั้งนี้เขายังคงห่างไกลจากทุกอย่าง

แน่นอนว่าส่วนหนึ่งของเหตุผลที่เขาไม่สนใจอยู่ที่ว่ากฎหมายเกี่ยวกับบริษัทเอกชนที่ถือหุ้นในธนาคารไม่อนุญาตให้เขาควบคุมหุ้นได้มากกว่าหนึ่งบริษัท แต่สิ่งสำคัญคือกำไรของธนาคารดูเหมือนจะเป็นคำถาม

ในระบบเศรษฐกิจใหม่ ฝากเงินฝากประจำเป็นสินค้าเช่นเดียวกับถั่วเหลืองหรือน้ำมัน เช่นเดียวกับนักธุรกิจที่ต้องการผลตอบแทนที่สูงขึ้น ถ้าผู้ฝากมีข้อมูลที่ดีกว่าเกี่ยวกับผลตอบแทนที่สูงขึ้นในสถานที่อื่น จะทำให้เงินมีแนวโน้มที่จะออกจากบัญชีเงินฝาก ในสถานการณ์เหล่านี้ ธนาคารจะต้องเสนออัตราดอกเบี้ยที่สูงขึ้นสำหรับเงินฝาก และในที่สุดจะลดกำไรของธนาคารโดยการลดอัตราผลตอบแทนสุทธิ

อาจจะเป็นการสร้างระบบการเงินที่มีประสิทธิภาพมากขึ้นในระยะยาวและมีระดับชีวิตที่สูงขึ้น ดังนั้นการเรียกว่าสถานการณ์นี้ยากจะเป็นไปได้ แต่ในระยะเวลาสั้นและกลางความเป็นจริง โดยเฉพาะสำหรับผู้ถือหุ้น นั่นเป็นการโจมตีตรงโดยการลดกำไรและความไม่มั่นคงในธุรกิจของธนาคาร ดังนั้น จะมีการเข้มงวดมาตรฐานการให้สินเชื่อโดยการเพิ่มอัตราดอกเบี้ยสำหรับสินเชื่อและการกำหนดมาตรฐานที่ไม่ใช่ราคา (ด้วยปัจจัยอื่น) ทั้งหมดนี้จะมีผลกระทบที่ไม่ดีต่อเศรษฐกิจในระยะสั้น และนี่คือเหตุผลที่ทำให้อัตราดอกเบี้ยของสำนักงานตราสารเงินสหรัฐอเมริกาลดลงไม่ได้

ต่อไป เราอาจคาดหวังการรวมทุนมากขึ้น ดังนั้นการขายกลุ่ม SVB Financial Group และ First Republic Bank อาจเป็นตัวอย่าง

ในสหรัฐฯ ระบบการเงินของธนาคารมีการแบ่งแยกมากกว่าในประเทศอื่น ๆ ที่เป็นประเทศที่พัฒนาแล้ว ดังนั้นมีที่สำหรับการรวมกันมากขึ้น แม้ว่านี่จะมีผลกระทบต่อโอกาสของธนาคารขนาดเล็ก

เมื่อราคาหุ้นของธนาคารภูมิภาคลดลง การดึงเงินจากผู้ถือหุ้นและการรักษาเงินฝากก็ยิ่งยากขึ้น ดังนั้นการขายในราคาที่ไม่น่าพอใจยังคงเป็นทางเลือกที่ดีที่สุด สถานการณ์นี้ไม่ดีสำหรับผู้ลงทุนในหุ้นธนาคารและมีความเสี่ยงที่จะเป็นภาระเพิ่มเติมต่องบประมาณของรัฐซึ่งในที่สุดจะถูกนำออกจากกำไรของธนาคาร

เพื่อลดต้นทุนการเข้าร่วมการรับรองเงินฝากของสถาบันการเงินที่ล้มละลาย องค์กรที่ไม่ใช่ธนาคาร (เช่นกลุ่มลงทุนโดยตรง) ที่พร้อมรับผิดชอบความเสียหาย อาจจะได้รับการแบ่งปันความเสียหายจาก บริษัท ประกันภัยเงินฝากแห่งชาติ แต่น่าจะไม่ได้รับความนิยมทางการเมือง ดังนั้นการรับรองเงินฝากอย่างชัดเจนอาจจะเป็นสิ่งที่หลีกเลี่ยงไม่ได้

คำถามที่เหลืออยู่คือ การกระทำนี้จะส่งผลให้เกิดวิกฤติซึ่งจะทำให้ ธนาคารกลับมาลดอัตราดอกเบี้ยอีกครั้งและอีกครั้งหรือไม่? ไม่จำเป็นต้องเป็นเช่นนั้น แต่นี่ไม่ได้หมายความว่าเราสามารถผ่อนคลายได้: ระบบเป็นอย่างมากที่จะเสียหายได้ ตามที่เราเห็น

การสำรวจประจำไตรมาสของผู้เชี่ยวชาญด้านเครดิตสูงสุดของ สำนักงานส่วนต่างๆของธนาคารแห่งชาติสหรัฐอเมริกา จะเผยแพร่เร็ว ๆ นี้ ซึ่งจะให้หลักฐานเชื่อถือได้เบื้องต้นว่าการล้มละลายของธนาคารจะทำให้เกิดความยากลำบากในการเข้าถึงเงินกู้ แต่แม้ไม่มีการสำรวจนี้ ก็เข้าใจได้ว่าสิ่งที่เป็นอันตรายต่อระบบธนาคารไม่สามารถถูกละเลยได้

แม้ว่าเราจะพิจารณาด้านประวัติศาสตร์ ในปี 2006 บางนักวิเคราะห์ก็ได้เตือนเรื่องขนาดของสินเชื่อจดจำนองที่ไม่ได้รับการสนับสนุน แต่ระบบก็ยังคงเป็นโหนดเสียง อย่างเช่นเดียวกับตลาด และรัฐบาลประชาธิปไตยในช่วงเวลาที่อนุมัติโปรแกรมช่วยเหลือในช่วงการแพร่ระบาดของโรคระบาด

ถ้าเราจะระลึกได้ในปี 2006 นักลงทุนหลายคนก็เริ่มกลายเป็นคนหมี แต่ในเวลานั้นคุณก็จะเรียกพวกเขาว่าคนกลัว ต้นปี 2007 ก็เกิดคนหมีมากขึ้นอีก ดังนั้นสิ่งที่เกิดขึ้นไม่ใช่เพียงแค่หนึ่งหรือสองคนเข้าใจสิ่งนั้น แต่มีผู้เข้าใจมากมายเกินไปสิ่งสำคัญที่สามารถเรียนรู้จากวิกฤตการเงินในปี 2008 คือตลาดไม่สนใจสัญญาณที่แน่ชัดจากส่วนของธนาคาร โดยไม่พิจารณาว่ามีความสำคัญอย่างไร ดังนั้นการพิจารณาเรื่องการล้มละลายของธนาคารภูมิภาคอย่างสมบูรณ์อย่างน้อยก็ยังเป็นเรื่องก่อนเวลา ไม่ใช่ตอนนี้เมื่อเราเผชิญกับการถดถอย

ในกรณีส่วนใหญ่ หุ้นของธนาคารภูมิภาคยังคงมีความไม่สมดุลที่น่าประหลาดใจซึ่งเกิดขึ้นเป็นเวลาหลายปี ดังนั้นความเสี่ยงยังคงอยู่

และใช่ โปรแกรมสินเชื่อด่วนสนับสนุนความเชื่อมั่นในอัตราดอกเบี้ยปกติ แต่ไม่สามารถพิมพ์เงินดอลลาร์ได้โดยไม่มีข้อจำกัด การพิมพ์เงินดอลลาร์ใหม่ทุกใบจะเพิ่มความเร็วของการเติบโตของอินเฟเลชันซึ่งไม่ใช่เป้าหมายของธนาคารส่วนรัฐ และยังมีกลยุทธ์ "สนับสนุนธนาคารและเพิ่มอัตราดอกเบี้ย" ที่ทำงานได้เฉพาะในช่วงสั้น ๆ แต่เมื่อเศรษฐกิจเริ่มตอบสนองต่อการขาดแคลนของเงินกู้ราคาถูกและเริ่มสลายตัว ธนาคารจะไม่สามารถรักษาตัวได้อีกต่อไป

ด้วยความเห็นนี้ ยากที่จะคาดหวังให้ธนาคารส่วนรัฐลดลงอย่างมีนัยสำคัญ ไม่ในขณะนี้ ไม่ในปีนี้ ถ้ามีแต่เริ่มต้นในปลายปีก็ดีแล้ว แต่ตลาดก็มีความหวังมากเกินไป และนี่อาจเป็นผลกระทบต่อเราในอนาคต

มุ่งมั่นของผู้เชี่ยวชาญในตลาดเกี่ยวกับตลาดเติบโต

ตลาดมีแนวโน้มลดลงอย่างจริงจังสำหรับดอลลาร์

ดอลลาร์สูญเสียตำแหน่งหัวหน้า?

ผู้จัดการกองทุนลงทุนรายงานการเพิ่มขึ้นของการล้มละลาย

อินฟเลชันเบสิก - ปัญหาใหม่ของธนาคารแห่งสหรัฐฯ